-

Пока почти весь мир смотрит со смесью зависти и волнения на недавно начавшийся в США бум добычи нетрадиционного газа из сланцевых пород, когда страны от Китая до Польши, Франции и Великобритании начинают запускать свои собственные проекты добычи нетрадиционного сланцевого газа, надеясь, что они станут панацеей от их энергетических бед, становится понятно, что бум сланцевого газа в США является гигантским мошенническим пузырем, который уже начинает сдуваться. Лови момент!

Часть I: Америка — Новая Саудовская Аравия?

Если поверить современным сообщениям СМИ, доносящимся из Вашингтона и американской нефтяной и газовой промышленности, Соединенные Штаты вот-вот станут «-новой Саудовской Аравией»-. Нам говорят, что США внезапно волшебным образом оказались на пути к собственной энергетической независимости. Экономика США теперь больше не будет зависеть от высокорисковых поставок нефти или газа из политически нестабильных стран Ближнего Востока или Африки. Советник по вопросам энергетики Белого дома Хизер Зичал (Heather Zichal) даже сместила свое внимание с системы квот и торговли квотами на выбросы вредных веществ в атмосферу на поощрение Американской «-сланцевой революции»-. (i)

В январе 2012 года в своем ежегодном послании Конгрессу о положении дел в стране президент Обама заявил, что во многом благодаря «-сланцевой революции»-, «-у нас есть собственный природный газ, который может обеспечить Америку на 100 лет»-. (ii)

Известные эксперты в области энергетики, такие как Дэниел Ергин (Daniel Yergin) из Ассоциации энергетических исследований при Кембриджском университете, на недавних слушаниях в Конгрессе пел дифирамбы предполагаемой выгоде развития американских месторождений сланцевых нефти и газа:

Он не стал объяснять значение выражения – «-выходит за пределы просто энергетики»-. Зато, он также утверждал, что «-эта индустрия дает 1,7 миллиона рабочих мест — значительное достижение, учитывая относительную новизну технологии. И это количество может вырасти до 3 миллионов к 2020 году»-. (iii) Очень внушительные цифры.

Г-н Ергин предрек и основные геополитические последствия развития американской индустрии сланцевых нефти и газа, сказав, что

В опубликованном в 2012 году докладе «-Энергетический прогноз до 2030 года»- генеральный директор BP Боб Дадли (Bob Dudley) озвучил похожие оптимистичные прогнозы, что добыча сланцевых нефти и газа сделает Северную Америку энергетически независимой от Ближнего Востока. BP предсказывает, что к 2030 году рост добычи сланцевых нефти и газа «-наряду с другими источниками топлива»- сделает страны Западного мира практически самодостаточными в сфере энергетики. Наряду с другими значительными геополитическими последствиями большая часть мира, включая Северную и Южную Америки, станет независима от нефти, импортируемой из потенциально нестабильных стран Ближнего Востока и других мест, сказано в докладе BP. (v)

Во всех предсказаниях о Соединенных Штатах, как об обновленной энергетической сверхдержаве, наводняющей мир своей сланцевой нефтью и газом, неверна только одна вещь. Они основаны на пузыре, на обычном обмане махинаторов с Уолл-стрит. На самом деле, становится все более очевидным, что сланцевая революция является краткой вспышкой в энергетике, новой мошеннической пирамидой, тщательно выстроенной с помощью тех же банков Уолл-стрит и «-рыночных аналитиков»-, многие из которых участвовали в раздутии в США пузыря «-dot.com»- в 2000 году и, что более эффектно, пузыря секьюритизации недвижимости США в 2002-2007 годах. (vi) Внимательно присмотритесь к реальным результатам этой революции и реальным затратам на нее, все это очень поучительно.

-

-

Часть II: Лазейки Halliburton

Одной из причин, по которым мы мало слышим об ухудшении ситуации со сланцевой нефтью и газом, является то, что этот бум случился буквально вчера. Ведь пиковые значения добычи были достигнуты только в 2009-2010 годах. Долгосрочные данные по значительному числу сланцевых скважин появляются только в последнее время. Еще одной причиной являются огромные корыстные интересы Уолл-стрит и нефтяной промышленности, которые пытаются сделать все возможное, чтобы сохранить миф о сланцевой революции. Но несмотря на все их усилия появляющаяся правдивая информация (в основном в профессиональных обзорах этой отрасли промышленности) вызывает тревогу.

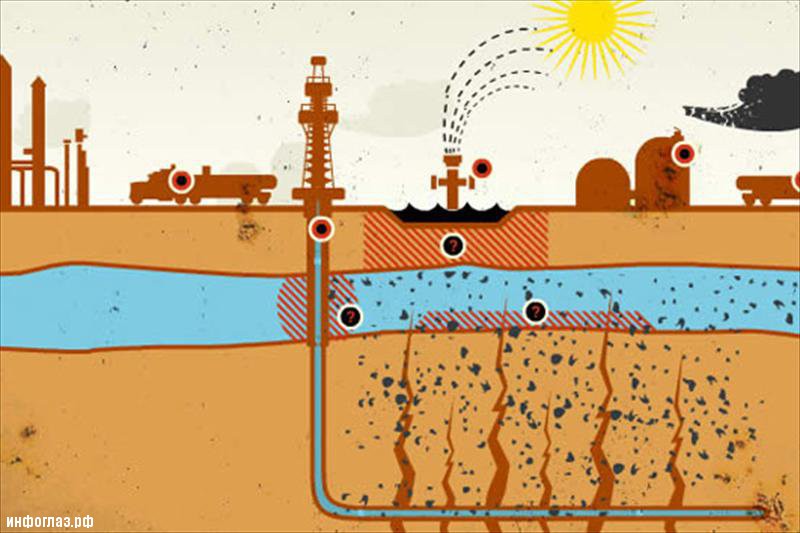

Сланцевый газ совсем недавно появился на рынке США, благодаря использованию комбинированных методик, одним из разработчиков которой среди прочих была бывшая компания Дика Чейни — Halliburton Inc. Несколько лет назад Halliburton совместила новые методы горизонтального бурения с закачиванием химических веществ в скважину для проведения так называемого «-гидроразрыва»- сланцевой породы, которая часто содержит в своих пустотах какое-то количество природного газа. До недавнего времени добыча сланцевого газа считалась экономически невыгодной. Из-за методики извлечения сланцевый газ считается нетрадиционным, и его добыча сильно отличается от обычного газа.

Служба энергетической информации энергетического Департамента США дает следующее определение обычным нефти и газу:

Нетрадиционные способы добычи углеводородов не отвечают этим критериям либо потому, что уровень пористости и проницаемости геологической формации очень низок, либо в случае, если жидкие углеводороды имеют плотность сопоставимую или даже превышающую плотность воды и поэтому не могут добываться, транспортироваться и перерабатываться обычными способами. В этом случае нетрадиционные нефть и газ, по определению, являются более дорогостоящими и трудными для извлечения по сравнению с обычными. И только по этой причине они стали привлекательны, как только в начале 2008 года цены на нефть взлетели выше $ 100 за баррель и до сих пор остаются примерно на том же уровне.

Для извлечения нетрадиционного сланцевого газа, используется способ «-гидроразрыва»- (ГРП). Для этого в скважину под достаточным давлением закачивается разрывающая жидкость, которая образует трещины в сланцевой породе. Жидкость для гидроразрыва (состав которой, как правило, является секретом компании и которая чрезвычайно токсична) продолжает расширяться, увеличивая трещины. После этого главная задача — предотвратить закрытие трещин, которое прекратит выход газа или нефти в скважину. Поскольку для типичного случая ГРП счет идет на миллионы галлонов закачиваемой под землю воды (смешанной с токсичными химикатами), происходят случаи утечки разрывающей жидкости в окружающие породы. При недостаточном контроле количество просачивающейся жидкости может превышать 70% от закачанного объема. В свою очередь, это может нанести ущерб скелету материнской горной породы, отрицательно повлиять на проникновение пластовой жидкости или на геометрию трещин после гидроразрыва и тем самым снизить эффективность добычи. (vii)

Гидравлический разрыв пласта в последнее время стал наиболее предпочтительным методом извлечения нетрадиционных ресурсов нефти и газа в США. Некоторые специалисты считают, что в будущем на ГРП в Северной Америке будет приходиться почти 70% добычи природного газа.

Почему бум добычи сланцевой нефти и газа произошел только сейчас? Спасибо за это нужно сказать тогдашнему вице-президенту Дику Чейни сотоварищи. Истинной причиной недавнего бума ГРП в Соединенных Штатах, было принятие в 2005 году Конгрессом США закона, выводящего процесс ГРП (удивительно звучит, правда?) из-под надзора Агентства охраны окружающей среды США (EPA), осуществляемого в рамках Закона о безопасности питьевой воды. Нефтяная и газовая промышленность является единственным видом промышленности Америки, которой EPA разрешает закачивать под землю гарантировано опасные материалы (без проверки) непосредственно вблизи подземных запасов питьевой воды. (viii)

Закон 2005 года известен как «-лазейка Halliburton»- и был массировано пролоббирован компанией, производящей львиную долю химических жидкостей для ГРП, бывшей компанией Дика Чейни – Halliburton. Став в начале 2001 года вице-президентом при Джордже Буше-младшем, Чейни немедленно получил широчайшие полномочия в Энергетической оперативной рабочей группе для разработки основной Энергетической национальной стратегии. Как позже выяснилось из документов, помимо определения иракского нефтяного потенциала Чейни при помощи оперативной рабочей группы использовал значительную политическую силу и промышленное лобби, чтобы вывести нефтегазовую промышленность из-под закона о питьевой воде. (ix)

Во время нахождения на посту вице-президента Чейни сделал все, чтобы EPA дала «-зеленый свет»- значительному увеличению числа сланцевых газовых скважин в США.

В 2004 году EPA опубликовало исследование экологических последствий ГРП. Это исследование было названо «-научно несостоятельным»- забившим тревогу Вестоном Уилсоном (Weston Wilson). В декабре 2005 года генеральный инспектор по охране окружающей среды EPA Ники Тинсли (Nikki Tinsley) предоставил достаточно доказательств о возможных манипуляциях с этим исследованием EPA, чтобы инициировать рассмотрение претензий Уилсона. Нефтегазовый надзорный проект (Oil and Gas Accountability Project) провел обзор исследований EPA, в котором показал, что из ранних вариантов исследования EPA удалило материалы, в которых говорилось, что нерегулируемое использование ГРП представляет угрозу для здоровья человека и что агентство не включило в финальный отчет информацию о том, что «-разрывающая жидкость может представлять угрозу чистоте питьевой воды еще долгое время после окончания бурения»-. (х) Под влиянием политического давления отчет был проигнорирован. ГРП стал использоваться полным ходом.

-

© n/a Fracking toxic waste

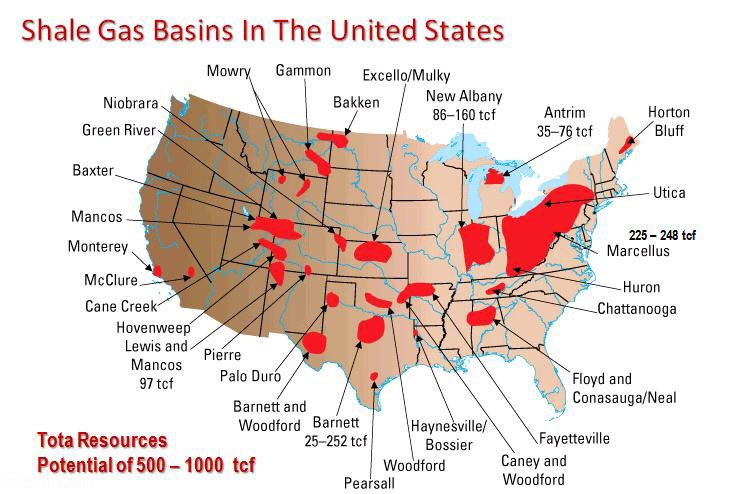

Рис. 1. Эта схема показывает, как метан и разрывающая жидкость загрязняют питьевую воду, в результате того, что трещины гидроразрыва проникают в грунтовые воды.

Лазейка Halliburton – это не мелочь. В процессе ГРП для добычи газа используются ошеломляющие объемы воды и токсичнейшие химические вещества. Вода является основным ингредиентом, необходимым для ГРП. При среднем ГРП используется порядка 1,2 — 3,5 млн. американских галлонов (4,5 – 13 миллионов литров) воды на одну скважину. Для более грандиозных проектов может быть использовано до 5 млн. американских галлонов (19 млн. литров) воды. Процесс ГРП может производиться несколько раз для одной скважины. В среднем, за время работы одной скважины в нее может быть закачано от 3 до 8 миллионов американских галлонов воды. (xi) Фермерские области Пенсильвании и других штатов, в которых широко распространена технология ГРП, сообщают, что их водные источники стали настолько токсичны, что вода непригодна для питья. В некоторых случаях газ проникает в жилые дома через обычный водопроводный кран.

Во время шума вокруг аварии и разлива нефти на нефтедобывающей платформе Deepwater Horizon в Мексиканском заливе администрация Обамы и Министерство энергетики сформировали консультативную комиссию по сланцевому газу, якобы, для проверки растущей экологической опасности из-за способов добычи сланцевого газа. Их отчет был выпущен в ноябре 2011 года. О нем можно сказать в двух словах: сокрытие опасностей и выпячивание выгод от добычи газа.

Комиссию возглавил бывший директор ЦРУ Джон М. Дейч (John M. Deutch). Дейч является заинтересованным лицом. Он входит в совет директоров газовой компании по производству СПГ – Cheniere Energy. Проект Cheniere Energy под названием «-Sabine Pass»- является одним из двух текущих проектов в США по созданию СПГ терминала для экспорта сланцевого газа из США на иностранные рынки. (xii)

Дейч также входит в совет директоров Citigroup, одного из наиболее активных и крупнейших банков мира, работающих в энергетике и связанного с семьей Рокфеллеров. Он также входит в совет директоров компании Schlumberger, которая наряду с Halliburton является одной из ведущих компаний, производящих ГРП.

Вообще, шесть из семи членов комиссии были связаны с энергетической отраслью, в том числе соратник Дейча и горячий сторонник технологии ГРП Дэниэл Ергин, являющийся, кроме того, членом Национального совета нефтяной промышленности. Неудивительно, что отчет Дейча назвал сланцевый газ «-лучшей новостью в сфере энергетики за последние 50 лет»-. Дейч, кроме того, добавил:

Часть III: Сланцевый газ – гонка на время

Поскольку регуляторы дали полную свободу, а администрация Обамы — поддержку, американская нефтегазовая промышленность включила полную мощность в добыче сланцевого газа, чтобы, пользуясь высокими ценами на нефть и природный газ, быстренько заработать миллиарды.

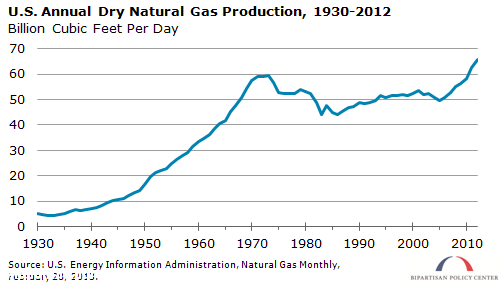

По официальным данным Министерства энергетики США добыча сланцевого газа выросла с немногим менее 2 миллионов тыс. куб. футов в 2007 году до 8.500.000 тыс. куб. футов к 2011 году. Это четырехкратное увеличение объема составляет почти 40% от общей добычи сухого природного газа в США в том году. А в 2002 году сланцевый газ составлял всего лишь 3% от общего объема добычи газа. (xiv)

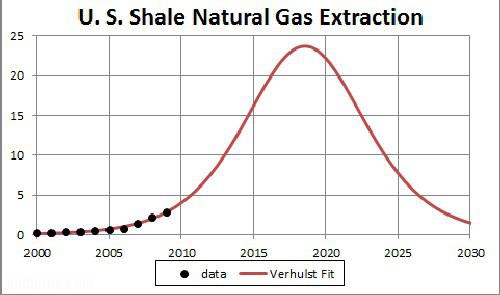

Рис.2.

Здесь мы видим парадокс американской «-сланцевой революции»-. Со времен «-нефтяных войн»-, происходивших более века назад, были разработаны различные отраслевые программы, предотвращающие обвал цен на нефть и газ из-за их перепроизводства. В 30-х годах было открыто огромное месторождение «-Восточный Техас»-, и произошел обвал цен на нефть. Штат Техас, где Железнодорожной комиссии (TRC) были даны распорядительные полномочия не только над железной дорогой, но и над добычей нефти и газа (а это был самый важный нефтепроизводящий регион), был призван стать третейским судьей в нефтяных войнах. Ситуация привела к выработке ежедневных квот на производство нефти. Эта система была настолько успешна, что позднее ОПЕК при разработке своих правил основывалась на опыте TRC.

Сегодня, когда Федеральное регулирование нефтяной и газовой промышленности отсутствует, каждый производитель сланцевого газа (ВР, Chesapeake Energy, Anadarko Petroleum, Chevron, EnCana и другие) мчится на полной скорости, чтобы извлечь максимальное количество газа из своих месторождений.

Причина такой спешки красноречива. Месторождение сланцевого газа, в отличие от обычного, исчерпывается гораздо быстрее в силу конкретных геологических причин. Газ рассеивается и его извлечение становится невозможным без бурения новых дорогостоящих скважин.

Появление на рынке огромного объема сланцевого газа стало разрушительным. Цены на него рухнули. В 2005 году, когда Чейни вывел нефтегазовую промышленность из-под контроля EPA и начался газовый бум, цена на газ на узле «-Henry Hub»- в Луизиане, на пересечении девяти межгосударственных газопроводов, составляла $ 14 за тысячу кубических футов. К февралю 2011 года она рухнула до $ 3,88. На сегодняшний день цены колеблются около $ 3,50 за тысячу кубических футов. (xv)

В своем докладе Артур Берман (Arthur Berman), опытнейший геолог нефтяной отрасли, специализирующийся на оценке скважин, используя данные по добыче сланцевого газа на основных месторождениях США со времени начала бума, пришел к отрезвляющим выводам. Его результаты показывают, что мы являемся свидетелями новой «-схемы Понци»-, которая в течение следующих нескольких месяцев или, в лучшем случае, в ближайшие два-три года может оглушительно лопнуть. Сланцевый газ — это все, что угодно, только не «-энергетическая революция»-, которая обеспечит потребителей в США или всем мире газом на 100 лет, как сказали президенту Обаме.

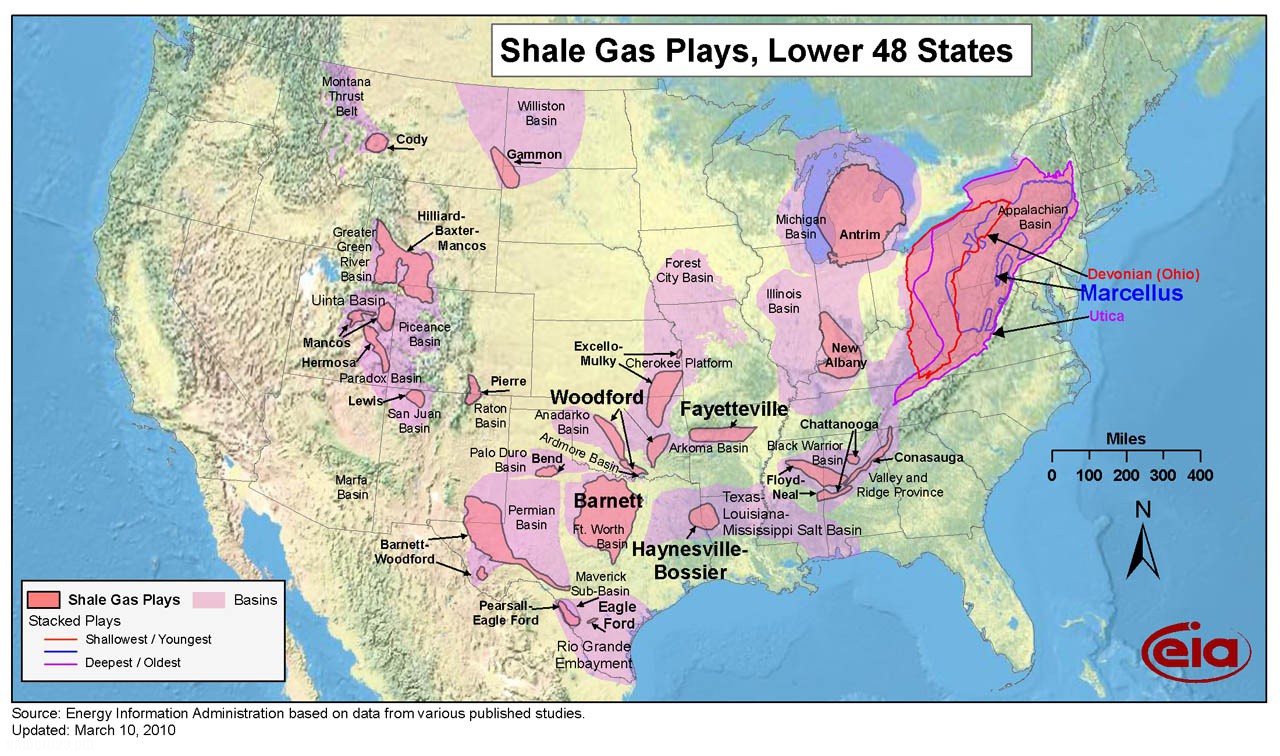

Рис.3.

Берман и другие также пришли к выводу, что ключевые игроки газовой промышленности и их банкиры с Уолл-стрит, стоящие за сланцевым бумом, грубо завышали объемы извлекаемых запасов сланцевого газа и, следовательно, ожидаемую продолжительность поставок. Он отмечает, что

Короче говоря, производители газа создали иллюзию, что их нетрадиционного и более дорогостоящего сланцевого газа хватит на протяжении десятилетий.

На основе своего анализа фактических данных из основных сланцевых регионов в США, Берман заключает, однако, что снижение объемов производства скважин сланцевого газа идет в геометрической прогрессии и склонно истощаться гораздо быстрее, чем их раскрутка на рынке. Может быть в этом причина, что производители сланцевого газа в США, набравшие активов на миллиарды долларов в надежде на рост цен, в последнее время отчаянно пытаются продать свои права на сланец наивным иностранным или другим инвесторам?

Берман делает вывод:

В этом и заключается объяснение того, почему видавшая виды нефтяная промышленность в США отчаянно давит на газ, сеет семена собственного банкротства в в этой игре с большими ставками, она мчится, чтобы сбросить все более убыточные сланцевые активы, пока пузырь еще не лопнул. Финансовые покровители с Уолл-стрит тоже в этой Понци-игре, они ставят миллиарды на карту, так же как в в недавнем мошенничестве секьюритизации недвижимости.

Часть IV: Сто лет газа?

Так откуда же тогда кто-то получил число, которое было сказано президенту США: что Америку ждет 100 лет поставок газа? Вот где ложь, проклятая ложь и статистика играет решающую роль. У США не будет 100 лет поставок природного газа из сланцев или нетрадиционных источников. Это число произошло из преднамеренного искажения кем-то принципиальной разницы между тем, что в нефтяной и газовой отрасли называют ресурсы, и тем, что называют резервами.

Газовые или нефтяные ресурсы представляют собой совокупность газа или нефти, первоначально существующу. на поверхности или внутри земной коры в естественных скоплениях, в том числе уже открытых и еще не открытых, извлекаемые и не извлекаемые. Это общая оценка, независимо от того, являются ли эти газ или нефть коммерчески извлекаемыми. И это — наименее интересное число для извлечения.

С другой стороны, «-извлекаемые»- нефть или газ относятся к прогнозируемому объему коммерчески извлекаемыми с конкретными технически возможно восстановление проекта, план бурения, Fracking программы и тому подобное. Промышленность делит ресурсы на три категории: резервы, которые обнаружены и коммерчески извлекаемы- условные ресурсы, которые обнаружены и потенциально извлекаемы, но полупромыленные или не имеющие экономического значения при текущей рентабельности- перспективные ресурсы, которые еще неоткрыты и только потенциально извлекаемы. (xx)

Комитет по запасам газа (PGC), стандарт для оценки газовых ресурсов в США, использует три категории технически извлекаемых газовых ресурсов, в том числе сланцевого газа: вероятные, возможные и спекулятивные.

После тщательного изучения цифр становится ясно, что президент, его советники и другие взяли последнюю общую цифру PGC о всех трех категориях, или 2170 триллионов кубических футов газа, вероятные, возможные и чисто спекулятивное, и разделили ее на годовое потребление в 2010 году в 24 триллионов кубических футов. И получить число между 90 и 100 лет газового рая. Удобно осталось недосказанным, что большая часть этого общего ресурса находится в месторождениях, которые слишком малы, чтобы производиться по любой цене, недоступна для бурения или слишком глубоко, чтобы его извлечение было рентабельно. (xxi)

Артур Берман в другом анализе указывает, что если мы будем использовать более консервативные и реалистичные предположения, как это делает в своей детальной оценке PGC, более актуальной является цифра 550 триллионов кубических футов газа. В свою очередь, если мы оцениваем, столь же консервативно и реалистично основано на опыте, что только около половины этого ресурса фактически станет резервом (225 триллионов кубических футов), то у США есть всего лишь около 11,5 лет потенциальных будущих поставок газа при нынешних темпах потребления.

Если мы включим сюда еще доказанные запасы в 273 триллионов кубических футов, то есть дополнительные 11,5 лет бесперебойных поставок, т.е. в общей сложности почти 23 года. Стоит отметить, что доказанные запасы включают в себя доказанные неосвоенные запасы, которые могут или не могут быть извлечены в зависимости от экономических условий, так что даже 23 года поставок —- выглядит завышенной цифрой. Если потребление газа возрастет, этот запас будет тоже исчерпан менее чем за 23 года. (xxii)

Существуют в рамках правительства США также весьма различные оценки по добыче извлекаемых ресурсов сланцевого газа. Министерство энергетики США EIA использует очень щедрый расчет средней эффективности извлечения сланцевого газа в 13% по сравнению с другими консервативными оценками вполовину этого или 7%, в отличие от коэффициента извлечения 75-80% для обычных газовых месторождений. Именно эта щедрая оценка коэффициента извлечения, используемая для расчетов EIA, позволяет EIA проектировать оценку 482 трлн кубических футов извлекаемого газа в США. В августе 2011 года Внутренний департамент Геологической службы США опубликовала гораздо более трезвые оценки для крупных сланцевых месторождений в штате Пенсильвания и Нью-Йорке под названием Marcellus Shale. Пр оценкам департамента там есть около 84 триллионов кубических футов технически извлекаемых запасов природного газа. Предыдущие оценки EIA называли цифры в 410 триллионов кубических футов. (xxiii)

Месторождения сланцевого газа показывают необычно высокую скорость истощения с очень крутыми трендами, комбинация, дающая низкую эффективность извлечения. (xxiv)

Часть V. Огромные потери сланцевого газа

Учитывая аномально быстрые темпы истощения скважин и низкий коэффициент извлечения, не приходится удивляться, что, как только эйфория улеглась, производители сланцевого газа оказалась сидящими на финансовой бомбе замедленного действия и начали срочно и быстро продавать свои активы неосторожным инвесторам.

В самом последнем анализе фактических результатов за несколько лет добычи сланцевого газа в США, а также дорогостоящей нефти из канадских битуминозных песков, Дэвид Хьюз отмечает, что

Он добавляет:

Если эти различные оценки являются боле или менее точными, то США имеют ресурс в поставках нетрадиционного сланцевого газа в размере от 11 лет до 23 лет по продолжительности и нетрадиционной нефти, возможно, на 10 лет перед тем, как начнется истощение запасов. Недавняя риторика об «-энергетической независимости»- США в текущем технологическом состоянии — чушь собачья.

Бум бурения скважин, который привел к этому недавнему насыщению сланцевым газом, был частично мотивирован «-held-by-production»- (пользование на правах аренды, которая реализуется путём выплат определенных сумм по арендованной скважине — прим.перев.), соглашениями об арендном договоре с землевладельцами. В таких соглашениях газовая компания обязана начинать бурить на участке, арендованном обычно на 3-5 лет, или платить неустойку. В США землевладельцы (фермеры или владельцы ранчо) обычно имеют права собственности на недра и могут сдавать их в аренду нефтяным компаниям. Газовые (или нефтяные) компании, таким образом, находится под огромным давлением, нуждаясь резервировать запасы газа на новых арендованных участках, чтобы поддерживать курс акций компании на фондовом рынке, где делаются заимствования, чтобы бурить.

Это давление «-бури или выметайся»- обычно заставляет компании искать сочные «-продуктивные пластовые зоны»- для быстрого и эффектного газового потока. Затем они обычно позиционируют первые результаты как «-типичные»- для всего сланцевого месторождения.

Рис. 4. Одна из оценок прогнозируемого снижения добычи сланцевого газа предполагает, что пик пройдет задолго до конца десятилетия, возможно, уже через четыре года, а затем начнется быстрое снижение объемов.

Чрезвычайно быстрое общее истощение сланцевых пластов требует, чтобы ежегодно замещалось от 30 до 50 процентов продукции с дополнительно пробуренных скважин, классический синдром»-ловли собственного хвоста»-. Это приводит к необходимости вкладывать $ 42 млрд годового инвестиционного капитала только для поддержания текущего производства. Для сравнения, весь добытый в США в 2012 году сланцевый газ стоил около $ 32,5 млрд по цене $ 3.40 за тысячу кубических футов (что выше, чем фактическая цена на протяжении большей части 2012 г.). А это чистые $ 10 млрд убытков от сланцевой авантюры в прошлом году для всех американских производителей сланцевого газа.

Даже хуже. Хьюз отмечает, что затраты капитала на компенсацию истощения месторождений обязательно возрастут, поскольку с продуктивные пластовые зоны в сланцах уже выработаны и бурение движется в области с низким качеством. Среднее качество скважин (по данным начальной производительности) упало почти на 20 процентов в Haynesville, наиболее продуктивном месторождении сланцевого газа США. И это падение или выход на плато наблюдается в восьми из десяти месторождениях. В целом качество скважин снижается для 36 процентов от всей американской добычи сланцевого газа и вышло на плато для 34 процентов. (xxviii)

Не удивительно в этой связи, что в соответствии с новой реальностью основные игроки индустрии сланцевого газа провели массивные списания своих активов. Компании в 2012 году приступили к пересмотру своих резервов и перед лицом текущих спотовых цен на газ, которые упали в два раза за период с июля 2011 года по июль 2012-го, вынуждены признать, что долгосрочные перспективы цен на природный газ не показывают рост. Списания имеют эффект домино, поскольку банковские кредиты, как правило, привязаны к запасам компании и это означает, что многие компании вынуждены пересматривать кредитные линии или проводить аварийные продажи активов, чтобы собрать денег.

Начиная с августа 2012 года, многие крупные производители сланцевого газа в США были вынуждены объявить о крупных списаниях стоимости своих сланцевых активов. BP объявила о списаниях в размере $ 4,8 млрд, включая свыше $ 1 млрд падения стоимости своих американских сланцевых активов. Английская BG Group провела списание $ 1,3 млрд своих сланцевых капиталовложений в США, EnCana, крупный канадский оператор сланцевого газа, провел $ 1,7 млрд. списания сланцевых активов в США и Канаде, предупредив, что цифра может возрасти, если цены на газ не восстановятся. (xxix)

Австралийский горнодобывающий гигант BHP Billiton является одним из наиболее пострадавших в истории сланцевого в США, поскольку он пришел в самом конце шумного представления. В мае 2012 года он объявил, что рассматривает возможность обесценивания акций на стоимость своих американских сланцевых активов, которые он купил на пике бума сланцевого газа в 2011 году, когда компания заплатила $ 4,75 млрд, что приобрести сланцевый проект у Chesapeake Energy, и купила Petrohawk Energy за $ 15,1 млрд. (xxx)

-

-

Но хуже всего на данный момент бывшей суперзвезде в индустрии сланцевого газа Chesapeake Energy из Оклахомы.

Часть VI: Chesapeake Energy: следующий Enron?

Эта компания, по мнению большинства, является типичной для индустрии сланцевого газа и ранее была провозглашена ведущим игроком в сланцевом бизнесе. В августе 2012 года широко распространились слухи, что Chesapeake Energy объявит о банкротстве. Это было бы весьма неловко для компании, которая являлась вторым по величине производителем газа в стране. Это также могло дать миру распознать тот обман, который который стоял за продвижением «-сланцевой энергетической революции»-, распространяемый подобными Ергину и уоллстритовским энергетических промоутерам, желаущим заработать миллиарды на М&-А и других сделках в этом секторе, чтобы заменить свой мрачный опыт в недвижимости.

В мае 2012 года Билл Пауэрс из Powers Energy Investor писал о Chesapeake :

Пауэрс оценивает дефицит наличности для компании приблизительно в $ 3 млрд. в 2012 году. И это сверх уже огромного корпоративного долга в $ 11,1 млрд, из которых $ 1,7 млрд являлось возобновляемой кредитной линией. (xxxi)

Пауэрс добавляет:

Рассерженные акционеры провели крупную реорганизацию совета директоров Chesapeake в сентябре прошлого года после сообщения Reuters